Середина 2010 года. Возвращение налоговой политики Франклина Рузвельта

После очень сильного 2009 года на рынках чувствовалось оживление большую часть апреля, и складывалось впечатление, что «мы, наверное, вне опасности». Многие биржевые игроки все еще зализывали раны, но уже переживали радостное возбуждение. В марте рынок поднялся почти на 6 %, а затем, в начале мая, наступила болезненная коррекция. И снова раздались призывы: «Продавай в мае и уходи с рынка».

Я начинаю этот дневник в первых числах июля 2010 года, когда индекс S&P пошел вниз. За прошлый календарный год рынок потерял 6,6 % стоимости. Невеселое время. Как увидите, я был слишком осторожен, а потому упустил первое робкое движение цен вверх. Быки и медведи традиционно выдвигали убедительные аргументы, но по мере снижения рынка для терзаемых неопределенностью душ вроде моей более очевидным становился негативный сценарий. К счастью, длинные позиции по акциям американских нефтегазовых компаний и азиатским ценным бумагам позволили мне держаться прежнего курса. Доход, полученный в июле, был реинвестирован в августе. Мораль истории состоит в том, что вам, возможно, лучше держать порох сухим до тех пор, пока туман войны не рассеется, а потом, в конце августа – начале сентября, снова вступить в игру.

8 июля 2010 года

Фондовые рынки и экономическая статистика слабеют во всем мире. За минувшие две недели показатели занятости, индексы объема производства, индексы цен на жилье и ситуация на рынке капиталов разочаровывали. S&P 500 последние несколько дней топчется на отметках, близких к низшим уровням коррекции рынка в феврале и июне, обновляя минимумы этого года. Доходность государственных обязательств США и Германии минимальна. Тревожит и еще один момент: преждевременно ужесточая налоговую политику, регуляторы близки к тому, чтобы совершить серьезную политическую ошибку, сравнимую с той, которая была совершена в 1930-х годах.

До последнего времени авторитетные источники утверждали, что мировая экономика после энергичного восстановления вступает в стадию «более медленного роста», которая продлится несколько кварталов. В течение этого периода рост продолжится, но темпы его будут низкими. Было признано, что эффективность программ стимулирования экономики уменьшилась, а восстановление хотя и хорошее, но пока еще неустойчивое. Иными словами, здоровье пациента (то есть мировой экономики) хрупко и уязвимо. Кризис европейского суверенного долга и вопросы финансирования банковской системы тоже вызывали беспокойство. Тем временем в США уверенность потребителей снижалась быстрее, чем ожидалось, а показатели экономического роста (объемы розничных продаж торговых сетей, индексы ISM и PMI) указывают на почти повсеместное замедление роста. Более зловещим признаком является то, что опережающий индекс Института изучения экономических циклов (ECRI), имеющий отличную историю прогнозов, опустился до 45-недельного минимума самым стремительным образом за последние 50 лет. Инвесторы начали нервничать, хотя бизнесмены, с которыми мы говорили в США, Азии и Европе, рассказывали о высоких объемах заказов и значительной деловой активности.

Впрочем, на этой стадии цикла восстановления, последовавшего за финансовой паникой, сомнения и обеспокоенность по поводу оживления экономики нормальны: «из леса выходят медведи». Именно об этом говорил Алан Гринспен в интервью на прошлой неделе. ISI (International Strategy & Investment) указывает на то, что в сентябре 1992 года, когда экономика находилась в похожей стадии цикла, журнал Time написал:

Экономика США остается практически в коматозном состоянии. Резкий спад и устойчивая слабость наблюдаются в течение самого долгого периода времени после Великой депрессии. Экономику со множеством структурных ограничений (а это не то же самое, что знакомые «цикличные» проблемы) пошатывает. Структурные изъяны представляют собой нарушения, с которыми сталкиваешься раз в жизни, и на их преодоление уйдут годы. В числе таких изъянов – нехватка рабочих мест, долговое «похмелье», развал банковской системы, депрессия в секторе недвижимости, взрывной рост цен на услуги здравоохранения и неконтролируемый рост дефицита федерального бюджета.

Этот абзац читается как прогнозы, которые делают сегодня на канале CNBC пророчащие конец света экономисты, фамилии которых начинаются на букву R. Выдающийся экономист Йозеф Шумпетер любил говорить: «Пессимистичный подход к чему угодно всегда кажется общественности более научным, чем оптимистичный». Оказалось, что осенью 1992 года экономика временно находилась в точке слабости накануне роста цен на акции. Собственно говоря, вот-вот должен был начаться один из величайших в истории периодов «бычьего» рынка.

Однако сложившаяся в данный момент ситуация ведет к ужесточению подхода регуляторов и укреплению позиций сторонников строгой экономии. В конце прошлой недели к общему хору присоединился и председатель Европейского центрального банка, известный как человек умеренных взглядов. Хотя большинство ученых мужей утверждают, что для предотвращения глобальной уязвимости и второй волны кризиса необходим дополнительный налоговый соус, первосвященники, желающие наказать нас за наши грехи немедленными карами, призывают отказаться от стимулирования экономики.

Оказывается, президент Обама – единственный из лидеров «большой двадцатки», призывающий к дальнейшему стимулированию того, что он называет «все еще продолжающимся восстановлением». Ирония заключается в том, что Обаму не слушает даже его собственная страна. Конгресс на прошлой неделе отказался расширить страхование по безработице и рассматривает другие меры ограничения расходов. Учитывая, что промежуточные выборы в Конгресс состоятся всего через несколько месяцев и «чайная партия»11 во всеуслышание трубит о своих взглядах, многие конгрессмены готовы одобрить новые программы расходов. Судя по всему, США прекратят в течение ближайших пяти кварталов финансировать программы смягчения действия структурных и циклических факторов (примерно 4,5 % реального ВВП) в связи с окончанием периода сокращения расходов и налогов.

В других странах принимают жесткие меры налоговой экономии, направленные на сокращение дефицита бюджетов. Так, новое правительство Великобритании представило бюджет, в котором расходы сокращаются на 4,3 % ВВП. Новый премьер Японии говорит, что намерен ограничить эмиссию правительственных облигаций и повысить налоги, а налоговая политика европейских стран близка к самому серьезному ужесточению более чем за 40 лет. Яркий пример тому – Испания, Португалия и Греция, где налоговое стимулирование планируется сократить на 5,4, 6,9 и 6,8 % ВВП соответственно, а в Германии, Франции и Италии снижение будет менее значительным – на 2 % ВВП. Впрочем, выход из рецессии европейских стран (за исключением, пожалуй, Германии) едва ощутим. Развивающиеся страны Азии, где экономический подъем имеет наиболее прочные основания, также ужесточают налоговую политику, а процентные ставки повышают немногие центральные банки региона. Китай, третья по величине экономика мира и один из главных локомотивов экономического развития, по-видимому, пытается снизить реальные темпы роста ВВП с нынешних 10-11 до 7-9 % в течение следующих четырех кварталов.

В связи со всем этим люди, вечно ожидающие неприятностей (вроде меня), опасаются того, что США и остальной мир повторят ошибку, которую Франклин Рузвельт совершил в конце 1930-х годов. Испытывая давление консерваторов, которые обвиняли президента в непродуманных действиях и в реализации программ государственных расходов, Рузвельт в начале 1937 года повысил налоги и резко сократил расходы, что в совокупности составило изъятие около 5 % из ВВП (примерно такого же объема, какой собираются изъять из ВВП ныне). Затем промышленное производство резко сократилось, экономика вошла в очередную рецессию, а фондовый рынок, который вырос втрое по сравнению с минимумом, достигнутым в 1932 году, сократился на 50 %, потеряв более половины прироста предшествовавших 15 месяцев. В те времена экономика Германии стала сильнейшей экономикой Европы и мира. Страна наращивала военные расходы в преддверии Второй мировой войны, проводя налоговую политику, направленную на стимулирование роста. Правда, тогда не было экономик вроде индонезийской или стран БРИКС (Бразилии, России, Индии, Китая и ЮАР) – этаких машин с миллиардным населением, обеспечивающих высокие темпы роста и обладающих высоким потенциалом.

После финансовой паники, жесткой рецессии и длительного периода «медвежьего» рынка (вроде того, что мы пережили) последовало оживление экономики и фондового рынка, которому удалось вернуть половину понесенных потерь, и это имеет огромное значение для того, что затем происходит с экономикой. Примерно в той стадии оживления, в которой мы сейчас находимся, показателям деловой активности и фондовому рынку свойственно часто менять направление, поскольку инвесторы и бизнесмены еще не оправились от потрясений. Если после оживления экономика не переходит к чему-то более серьезному, чем фаза замедленного роста (скажем, от 2 до 3 % реального ВВП в течение двух-трех кварталов), инвесторы начинают проявлять беспокойство, а акции приносят доходность лишь 10-15 %. Однако если в экономике происходит очередной спад (в течение двух-четырех кварталов темпы роста реального ВВП составляют всего около 1,5 %, а занятость не увеличивается), цены акций могут снизиться на 25-30 %, поскольку все начинают бояться очередной рецессии. Если новая рецессия все же наступит, то снижение цен может оказаться сильнее, чем в конце 1930-х. «Медведи» уже поговаривают о проверке минимумов, достигнутых весной 2009 года.

Оценку осложняет и вопрос, инфляционная или дефляционная складывается картина. В настоящий момент дефляция представляется большей опасностью, чем инфляция. Как показывает пример Японии, дефляция – очень коварная болезнь, поскольку низкие уровни и снижение номинального ВВП сокращают расходы потребителей (которые действуют по принципу «не покупай сейчас, позже это подешевеет») и прибыли корпораций. Если экономика США и мира сползает в длительный застой или новую рецессию, вероятны периоды дефляции. Впрочем, причитания Джима Креймера на канале CNBC по поводу уже наступившей дефляции представляются мне излишне драматичными.

Итак, что, по моему мнению, происходит? Откровенно говоря, у меня нет четкого ответа. Беспокоит тот факт, что правительства, ужесточая налоговую политику, совершают стратегическую ошибку. Большая доза экономии имеет такой же смысл, как кровопускания, которые в XVII-XIX веках применяли при лечении смертельно больных. В конце концов мы должны сократить дефицит государственного бюджета и общий размер долга, но прежде чем повышать налоги и резко сокращать расходы, нам надо обеспечить прочный и самовоспроизводящийся рост американской и глобальной экономики. Действуя преждевременно, регуляторы играют с огнем, и результаты этой игры могут стать катастрофическими. Поскольку в целом я все же оптимист, полагаю, что мы возьмемся за ум при решении политических вопросов. Мировая экономика неустойчива, но постепенно выздоравливает, хотя экономика зрелых развитых стран вполне может вступить в очередной период замедленного роста. При этом новые экономики становятся серьезной силой и позитивно влияют на положение транснациональных корпораций. Страны БРИКС постепенно переходят от зависимости от экспорта, от производства сырьевых товаров к производству, ориентированному на удовлетворение внутреннего спроса, который и будет определять темпы роста их экономик. И это хорошо.

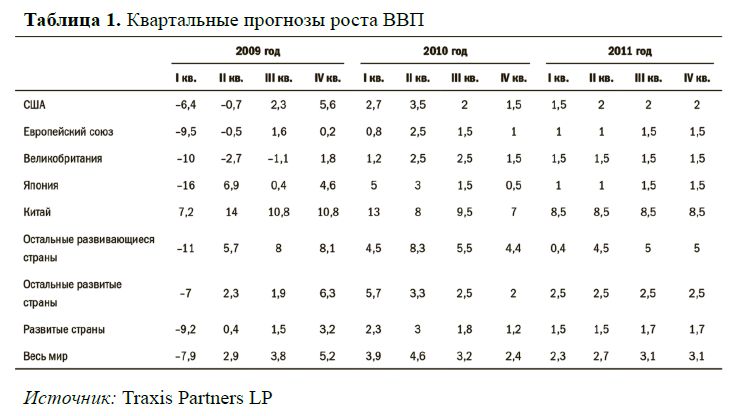

Приведенная ниже таблица обобщает взгляд на настоящее и будущее. Как можно видеть, впереди намечается небольшой новый спад.

На данный момент я существенно сокращаю долю акций в своем портфеле и полагаю, что открывать длинные позиции по ним можно только в том случае, если у вас есть достаточный резерв денежных средств. Что могло бы заставить меня изменить мнение? Рост занятости в течение нескольких месяцев, стабилизация цен на жилье в США, реальный прогресс в стресс-тестах европейских банков, новые налоговые или монетарные стимулы в США (под последними я имею в виду количественное смягчение, проведенное ФРС). Очевидно, что дальнейшее снижение цен акций и признаки панических распродаж также были бы полезны. В настоящее время, как мне кажется, агрессивные инвесторы начинают понимать обрисованные мною негативные моменты, но пока не занимают соответствующую позицию.

Облигации, к сожалению, сейчас трудно назвать привлекательной альтернативой, если только вы не считаете вероятной рецессию с привкусом дефляции. Цены облигаций уже соответствуют уровням, характерным для ситуации повторного спада. Суверенные и корпоративные обязательства перекуплены, а большинство других долговых инструментов (вроде высокодоходных облигаций и облигаций развивающихся стран) не показывают потенциала. Высоконадежные корпоративные облигации можно считать наиболее непривлекательными инструментами.

Что касается акций, то первоклассные бумаги американских корпораций, имеющих высокую капитализацию, глобальную сеть франчайзи и хорошую дивидендную доходность, могут стать отличным объектом инвестирования в долгосрочной перспективе. В частности, весьма привлекательны акции технологических компаний высокой капитализации, производителей оборудования, нефтесервисных предприятий, фармацевтических компаний, производителей потребительских товаров циклического спроса, а также, возможно, паи инвестиционных трастов недвижимости (REIT). Большая часть эмитентов в указанных категориях существенно недооценена, учитывая уровень их прибыли, свободный денежный поток, балансовую стоимость и доходность. Наши исследования говорят о том, что за последнее столетие лишь дважды ценные бумаги таких компаний были столь дешевы относительно рынка. Никакой необходимости срочно покупать их нет, но вполне можно открыть по ним длинные позиции, если вы не управляете хедж-фондом, конечно. Если экономика снова споткнется, эти инструменты станут еще дешевле.

Как следует из приведенной выше таблицы прогнозов, по-прежнему стоит сохранять присутствие на развивающихся рынках, но следует помнить о том, что крупными игроками на них являются глобальные транснациональные корпорации. Уоррен Баффет говорит, что предпочитает присутствовать на развивающихся рынках через компании вроде Coca-Cola, McDonalds и др. Я же сторонник более прямого участия.

Цены акций китайских компаний претерпевают значительную коррекцию. После недавней поездки в эту страну я уверен, что Китай искусно управляет обменным курсом своей валюты, экономикой и ценами на активы с целью устойчивого развития. Я весьма уважительно отношусь и к другим азиатским странам с новой рыночной экономикой и странам БРИКС, особенно к Индии. В долгосрочной перспективе рост экономики Европы и Японии может составить лишь 1,5 %, американской – 2,5 %, тогда как рост в развивающемся мире достигнет 5 %. И это большая разница!

|