Моментум и расхождения увеличиваются

Я не специально выбрал 98-й и начало 99-го года в качестве примеров моей методологии торговли. Вернувшись в любой другой год, вы также сможете найти V-образные основания и развороты наверх конца дня, дни с экстремальным моментумом, модели моментума "пятница — понедельник" и пробития моментума, дни с чистым падением на 1 процент и модели расхождения. Рассмотрим, как работали мои ценовые модели (фигуры) во время важных рыночных минимумов и максимумов в 1997 году.

Между 11 марта и 11 апреля 97-го Доу рухнул на 9,78 процента. Это его самое большое снижение со времен медвежьего рынка конца 1990 г. Минимум этого снижения оказался достигнутым в пятницу (11 апреля), когда Доу упал на 148 пунктов, или 2,27 процента. А индексы S&P и Nasdaq 100 понесли в тот день даже больший ущерб. После закрытия 11 апреля в торговом сообществе витали серьезные опасения, что в следующий понедельник может случиться крах, подобный краху 19 октября 1987 г.

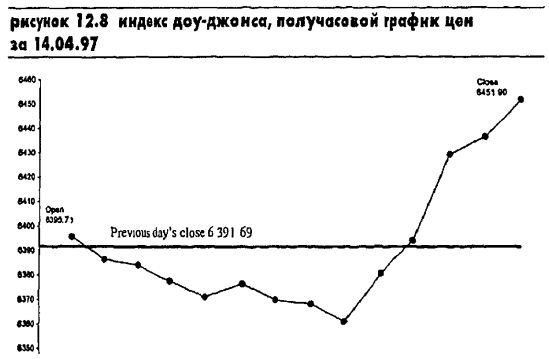

Как видно на Рисунке 12.8, в понедельник, 14 апреля, распродажа действительно продолжилась, но не в таких масштабах, как ожидали. В течение первых 4,5 часа торгов Доу завяз в диапазоне от -20 до -30 пунктов, А в последние два часа торговли рынок взметнулся, и Доу, поднявшись более чем на 90 пунктов, закрылся на 60 пунктов вверх. После этого во вторник, исходя из моей модели пробития моментума "пятница — понедельник", а также модели восходящего разворота конца дня, следовало ожидать дальнейшего подъема Доу и других биржевых индексов. Плюс ко всему, эти события могли также предвещать изменение на рынке текущего нисходящего тренда месячной продолжительности.

Именно так и разыгрались события во вторник, 15 апреля: тренд поменялся, и Доу набрал 135 пунктов, а в среду — еще 92 пункта. Если вы наблюдательны, то заметите, что модель пробития моментума "пятница — понедельник", имевшая место 11 — 14 апреля 97-го, почти идентична описанным ранее моделям пробития моментума "пятница — понедельник", наблюдавшихся 9 — 12 января 98-го и 22 — 25 января 99-го.

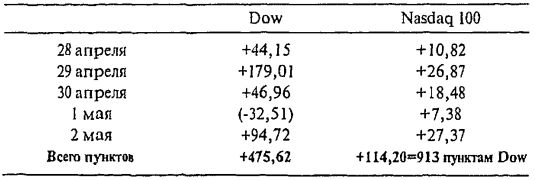

В последней неделе апреля 97-го проявились еще две мои любимые модели. Это привело к гигантскому 26-процентному росту индекса Nasdaq 100, продолжавшемуся до середины октября. Начиная с июня 96-го входящие в Доу и S&P акции компаний с большой капитализацией вели рынок вверх. Акции технологических компаний и компаний с малой капитализацией, представленные индексами Nasdaq 100 и Russell 2000, тащились позади. Однако в течение недели 28 апреля 97-го прозвучал отчетливый сигнал, что Ха5с1ас1 100 переходит на новый ритм. взгляните на изменения в пунктах для Доу и Nasdaq 100 за период, охватывающий пять дней недели 28 апреля. В это время один пункт Nasdaq 100 равнялся восьми пунктам Доу.

Всего за неделю Nasdaq 100 набрал ошеломляющие 11,1 процента. Это его самый большой еженедельный прирост и в пунктах, и процентах, начиная с 1987 г. Получился буквально хрестоматийный пример модели экстремального моментума. Тогда же проявилась модель экстремального расхождения между Nasdaq 100 и Доу. Как оказалось, чрезвычайная сила рынка Nasdaq 100 в течение недели 28 апреля повлекла за собой огромный летний рост всех индексов. Доу поднялся на 16,8 процента выше, отсчитывая от закрытия 2 мая, в то время как Nasdaq 100 и Russell 2000 повысились на 26,2 и 31,4 процента соответственно. Я вложился в Фонд с малой капитализацией. (Речь об этом пойдет в Главе 14, описывающей взаимные фонды.)

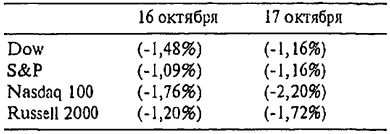

Как показывают записи о моих операциях (см. Таблицу 11 и Рисунок 1.1), с мая по сентябрь 1997 г. я хорошо заработал. В конце сентября и начале октября индекс компаний с малой капитализацией Russell 2000 буквально пылал, отмечая годовые максимумы почти каждый торговый день. Затем 16 и 17 октября как снег на голову свалились два последовательных дня с чистым падением на 1 процент. В процентном выражении снижение выглядело следующим образом:

К моменту закрытия 17 октября я снова на 100 процентов перевел свои активы в наличные. На следующей неделе, 23 октября и 24 октября, Доу потерял более 300 пунктов. Но это была только репетиция настоящей резни, развернувшейся 27 октября, когда Доу перенес самое большое в своей истории абсолютное однодневное снижение: 554 пункта. Как я уже говорил, день с чистым падением на 1 процент — наименее надежная модель. Но те единичные случаи, когда она срабатывает, как, например, 16 и 17 октября, больше чем окупают ее периодические отклонения.

|